最後更新日期:2022年11月11日

作者肯恩費雪,為費雪投資公司創辦人、董事長暨執行長,這家獨立的全球資金管理公司旗下資產超過300億美元,費雪在《富比世》(Forbes)雜誌美國四百大富豪排行榜排名第297名。此書原文版初版日期為1996年。

有個真實故事是這樣,肯恩費雪曾買入佛貝提姆公司,這是一間軟式磁碟片公司。但同業都覺得另一間戴山公司更好,因為佛貝提姆公司管理層素質差、技術差、產品差、財務不穩。但兩年後,這家公司漲到作者買價的15倍以上,並且從那時起華爾街才開始追捧這隻股票,而這本書要探討的就是,如何在華爾街還沒開始追捧時,發現幾年內漲數倍的股票?也就是搶先找出超級強勢股。

目錄

什麼是超級強勢股?

- 買進後三到五年內,價格增為三到十倍。

- 這些股票買進價格和劣等公司股票相近。

- 超級強勢股的長期報酬一年約25%~100%

- 完美的超級強勢股:

- 利用自有資金創造未來,長期平均成長率為15%~20%

- 未來的長期平均稅後獲利率高於5%

- 市值營收比為0.75或更低

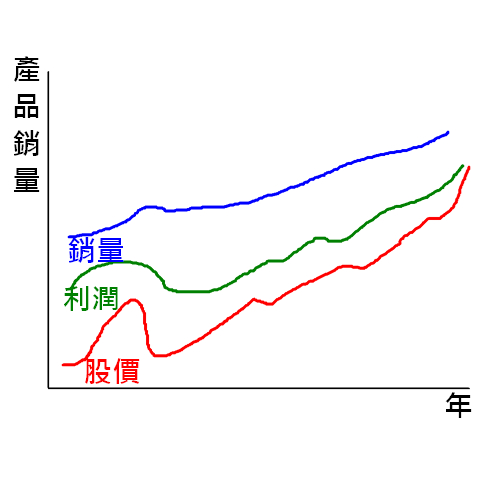

陣痛現象

- 陣痛期銷量趨緩但利潤大降甚至虧損的原因

- 預期銷售量越來越窩,足以支應增加的成本支出,所有的成本逐月累積,他們可能花在擴充間接人力、行銷、生產人力

- 為了解決銷量大增後出現的問題

- 資產價格必須攤提費用

- 陣痛期股價可能下跌50~80%,如下圖

- 我們要做的就是當快速成長公司經歷陣痛期時,買進他

- 認清價值,等它被金融圈認為爛得可以的時候買進他

- 通常是管理層犯下嚴重錯誤,使華爾街多數投資人失望之際,就是買進良機。

- 但是哪些公司能東山在起?哪些不能?我們需要利用一些指標來為股票定價

為股票定價,多少錢買這隻股票最適當?

本益比無用

很多人買入低本益比股票,但股價不見上揚;反而盈餘萎縮,讓本益比衝到無限大,那時股價卻很低。作者買入的股票中很多都是高本益比(可能達千倍),卻賺了好幾倍的例子。

1.股價營收比(PSRs:Price Sales Ratios)<1.5

又稱市值營收比,超級強勢股的營業額通常很穩,但盈餘常常從十分賺錢變小賠,因此建議用營業額而非盈餘來看

股價營收比公式

PSRs=(股價x在外流通股數)/過去12個月的營業額

運用準則

- 準則1:避開PSR超過1.5的股票,任何股票超過3就不要進場買進。

- 準則2:激進一點可找尋PSR值0.75以下的超級公司股票

- 準則3:超級公司股票漲到3.0~6.0之間時賣出(視你願意冒險的程度與市場樂觀情緒而定)

- 例外準則:小公司(營業額不足千萬美元),且即將面臨爆炸性成長,則PSR值3則仍算很低。

大公司與小公司的PSR怎樣算高或低?

- 大公司的PSR值通常低於規模較小的公司

- 不管公司大小,大部份有幾年內數倍漲幅的股票都來自PSR值起初低於1的股票

- 令人失望的股票,大部分是在不良業績發表前不久,此時PSR很高。

2.市值研究支出比率(PRRs:Price Research Ratios)<15

通常科技股會常常出現超級強勢股,但科技股的優勢來自於研發能力,因此第二個輔助指標為價格研究支出比。

價格研究支出比公式

PRRs=(股價x在外流通股數)/過去12個月的研究支出

運用準則

- 準則1:別買PRR高於15的超級公司。

- 準則2:找PRR介於5~10的超級公司,因為低於5的不多見,很可能早就被其他公司買下。

超級公司的經營層面

超級公司往往需要具備高獲利率、高市佔率、比別人優秀的管理層、領導性的產品、高品質的形象等等,而這些可以從以下特質來發現:

- 成長取向心態

- 卓越行銷能力

- 別人沒有的優勢

- 良好的勞資關係

- 財務控制優異

延伸閱讀:如何造就一間超級公司?(肯恩費雪)

看資產負債表找出超級公司需要注意的2點

條件1:最近1年稅後淨利率要大於7%

稅後淨利率= 全年稅後淨利/ 全年營收

條件2: 最近五年平均營收成長率大於25%

超級強股的每年營收成長通常會超過25%

條件3:負債比率低於40%

負債比率計算方式為:負債總額 / 資產總額。

預估潛在淨利率的公式

潛在淨利率=0.13x(市佔率)x(市佔率)x(1+整體行業五年成長率) /最大競爭對手的市佔率

EX:特斯拉電動車在2021年有21%的市佔率,並且預估整體行業未來五年會成長150%的五次方也就是760%,且最強的競爭對手通用汽車有12%的市佔。

特斯拉電動車公司潛在淨利率=0.13×0.21×0.21x(1+7.6)/0.12=0.41,也就是41%

潛在淨利率運用準則

準則1:製造業大於5%就算是成長型公司,且製造業大於10%通常競爭者就會加入,而其他行業大於10%才算是成長型公司

準則2:潛在淨利率分析只是預估,實際達成能力需要有個過去表現傑出的營運長(COO),而非執行長(CEO)

準則3:如果根據預測公式,一家公司有很高的潛在淨利率,但競爭對手看起來可能擁有該公司沒有的優勢,那麼這種競爭優勢應等於把公式中”整體行業五年成長率”估值調低

準則4:如果公式顯示一家公司潛在淨利率低,則需要額外注意該公司有沒有別人所無的優勢,沒有的話,則無法成為超級公司,通常製造業都是如此,要從製造業中找到超級公司比較困難。反之,若有優勢,則可以將潛在獲利率調高一些。

準則5:如果一家公司多年來有相同的管理階層,淨利率不錯,但目前淨利轉差,則檢查長期的業界成長率是否降低?如果沒變,則公司依然可能恢復以往水準。

結論

PSR股價營收比可以說是本書的重點,低於1.5的非科技類股股票是有的,但低於1.5對於科技股來說似乎比較嚴苛一點,長期而言如果看到好公司可以在1.5~3左右買進(特斯拉TSLA、蘋果AAPL、亞馬遜AMZN都曾出現過)。

PRR值則很難在網路上找到資訊,這邊我建議忽略掉

搭配稅後淨利率>7%、最近五年平均營收成長率大於25%、負債比率低於40%,可以更確保找到好股票。

延伸閱讀:Garena股票、漫威股票、Youtube股票怎麼買?未成年買股票當股東

延伸閱讀:如何開戶買股票?(20歲以上適用)

如果想要免費獲得價值3600元的[超級績效選股課程],歡迎加Line洽詢LINE ID:@147bntls